O que mantém uma empresa viva e competitiva no mercado é a forma como ela administra suas finanças. Para ter sucesso nos negócios, é essencial que todo empresário realize uma boa gestão financeira de suas atividades, cuidando não só do seu orçamento – fluxo de caixa, receitas e despesas –, mas também do controle de contas a pagar e receber.

Em tempos de crise econômica, essa necessidade se torna ainda mais evidente: uma empresa que não sabe administrar suas contas a pagar e receber pode enfrentar sérios problemas financeiros, correndo o risco de ter que arcar com prejuízos altos ou mesmo de ir à falência.

Neste artigo, mostraremos as 7 melhores práticas para a gestão de contas a pagar e receber para ajudar você a cuidar das finanças da sua empresa com excelência. Portanto, continue com a leitura e fique por dentro do tema!

1. Registre o fluxo de caixa

O primeiro passo para uma gestão de contas eficiente é estabelecer uma rotina para o fluxo de caixa, registrando todas as saídas e entradas de dinheiro imediatamente após o momento em que elas acontecerem. Assim, será possível entender a evolução do seu caixa para planejar com mais precisão o capital de giro da sua empresa.

Mantenha um controle de caixa rígido e não se descuide nos seus registros. Lembre-se que deslizes pequenos, quando somados a outros pequenos erros, podem resultar em uma crise financeira grave.

Dica: 13 erros de fluxo de caixa que sua empresa não pode cometer

No entanto, um erro comum é fazer o fluxo de caixa com antigas planilhas que, além de não apresentarem flexibilidade, deixam a desejar na segurança das informações. Caso ocorra erro em alguma fórmula ou macro, os cálculos sofrerão alterações, ocasionando erros que podem trazer sérios problemas para o seu negócio. Outro risco em utilizar planilhas está ligado a possibilidade de perda de dados.

Por essa razão, o mais indicado é contar com um bom software de gestão financeira. Utilizando um sistema online para gerenciar as finanças da sua empresa, seus dados estarão seguros, e poderão ser acessados onde e quando quiser.

2. Facilite o pagamento antecipado

Se você trabalha com vendas a prazo, uma boa estratégia para melhorar as taxas de recebimento é oferecer benefícios para quem paga à vista ou antes da data de vencimento. Ao conceder descontos, abatimentos no valor ou outras vantagens para quem antecipa o pagamento, a empresa reduz a ocorrência de atrasos, diminui o risco de inadimplência e incentiva o cliente a ficar em dia com seus débitos.

Antecipar os recebimentos também pode favorecer seu fluxo de caixa, pois a empresa receberá o valor que tem direito antes do tempo previsto. Com isso, você garante mais capital de giro.

Dica: Organização financeira para MEI: 5 dicas que valem ouro

Ao facilitar o pagamento antecipado, você fideliza o cliente e cria um diferencial competitivo, visto que a concorrência não conta com esse tipo de estratégia. A clientela voltará mais vezes, se sentirá confiante para comprar da sua marca e até aceitará pagar um pouco a mais pelos seus produtos ou serviços — o que afetará positivamente as receitas da empresa.

3. Monitore o índice de liquidez da empresa

Há uma série de indicadores de desempenho que podem dar uma visão mais completa do negócio, além de aumentarem o seu controle sobre as finanças da empresa. Diferentemente do que muitos acreditam, é fácil mensurar esses indicadores, bastando ter os dados certos em mãos.

Quer ter uma visão descomplicada das finanças da sua empresa? Clique no banner e conheça o Flua!

Um ótimo indicador é o índice de liquidez, que relaciona os ativos de curto prazo (tudo o que se tem a receber) com os passivos (o montante a pagar) da empresa. Para usá-lo, basta aplicar a seguinte fórmula:

liquidez = ativos de curto prazo / passivo de curto prazo.

Se o resultado final for igual ou maior que 1 ponto, significa que a empresa apresenta uma boa liquidez e que há uma adequada proporção entre ativos e passivos. Se a relação for inferior a esse valor, é sinal que ela está baixa e que o gestor precisa gerar receita e eliminar dívidas.

4. Evite atrasar dívidas

Antes de recorrer ao crédito para financiar suas atividades, a empresa deve ter em mente qual é a sua real capacidade de pagamento. Considere aqui o seu faturamento mensal, suas receitas, suas despesas e todo o planejamento orçamentário.

Ao assumir uma dívida, também é importante se programar para pagá-la em dia. Para isso, faça um planejamento financeiro e estabeleça um cronograma que alinhe a quitação dos débitos pendentes com a sua disponibilidade de caixa.

O importante aqui é priorizar compromissos com os juros mais elevados e de valor maior. Ao honrar suas obrigações sem perder o prazo, a empresa evita desperdiçar dinheiro e preserva sua reputação no mercado de crédito.

5. Renegocie suas dívidas

Se a situação não estiver favorável para os seus negócios, procure renegociar o valor que a empresa está devendo. Relate sua situação para o credor e proponha alternativas que mostrem que você está realmente interessado em saldar o débito. Faça sugestões como diminuir os juros cobrados, aumentar o número de parcelas ou reduzir o valor devido.

Dica: 5 motivos para você estar pagando Juros na sua Empresa

E atenção: não aceite nenhuma proposta do credor sem pensar bem a respeito! É importante fechar o negócio apenas quando você tiver certeza de que as novas condições cabem no orçamento da sua empresa, pois você estará assumindo um novo compromisso.

Ao fechar um acordo, se esforce ao máximo para cumpri-lo: isso garantirá a confiança dos credores e evitará que a sua empresa se complique ainda mais.

6. Crie um plano financeiro

Um bom plano financeiro ajuda a entender “onde” quer chegar e “como” fazer para chegar lá. Além disso, viabilizará a criação de metas desafiadoras, o que também facilitará o controle das contas a pagar e receber, objetivando manter o alinhamento na execução do plano.

Todo bom plano começa com um diagnóstico do estado atual da empresa, então aproveite para analisar os resultados obtidos nos últimos meses. Seu negócio está no vermelho? Qual a dívida atual? Qual a margem de lucro? Assim, você terá uma visão mais completa do que está acontecendo no seu negócio.

Dica: 5 erros que não devem ser cometidos no planejamento financeiro da empresa

O plano, por sua vez, deve responder a três principais perguntas: o que fazer? Como fazer? E quando fazer? Desse modo, terá um caminho mais certo para o crescimento e para a melhoria dos resultados financeiros da empresa.

7. Utilize softwares de gestão financeira

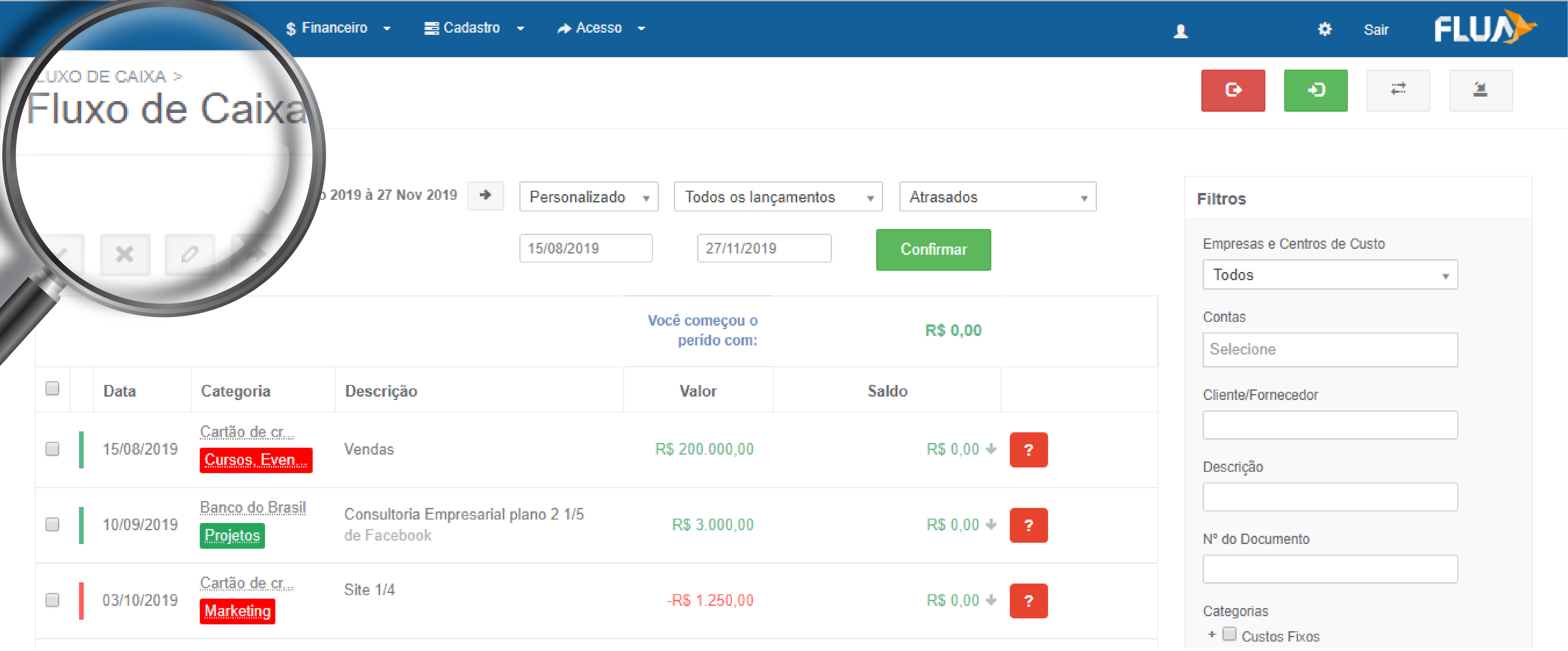

Atualmente, existem no mercado softwares como o Flua, que permitem realizar toda a gestão de contas a pagar e receber em um único sistema.

Com o Flua você tem as informações financeiras do seu negócio, centralizadas e automatizadas, permitindo analisar através de gráficos e relatórios, a situação de uma maneira prática e intuitiva, simplificando o dia a dia da empresa. Através do sistema é possível fazer comparações entre períodos, visualizar saldos previstos e realizados, além de fornecer uma visão clara das finanças, possibilitando assim realizar um bom planejmento financeiro.

Clique na imagem e teste o sistema grátis por 7 dias!

Como é possível observar, o controle adequado das contas a pagar e receber pode ser feito maior eficácia na sua empresa. Ao aplicar nossas dicas, também poderá reduzir as dívidas existentes, otimizar as receitas e garantir uma melhor performance para todo o negócio — então, não perca tempo e invista num Software de Gestão Online!